2022年的冬天对L4自动驾驶公司想必极为寒冷。曾经风光无两的“独角兽”Argo黯然离场,图森未来“百亿估值王国”轰然倒塌,都预示着自动驾驶的泡沫将被逐个戳破。

事实上,自动驾驶“凉凉”的定论还为时尚早。看似被法规和尚不完善的产业链拖慢脚步,但在自动驾驶真正成熟之前,他们同样约束着资本泡沫的规格与尺寸,让“伪需求”回归理性。

线控转向,乘用车高阶自动驾驶“白月光”

汽车智能化已成为终端销售的核心卖点,各大车企纷纷对C端消费者更卓越的驾驶体验展开差异化竞争。作为汽车“动、停、拐”三大功能之一,面向L3+高阶自动驾驶,响应时间更短、转向更准确的线控转向系统应运而生。

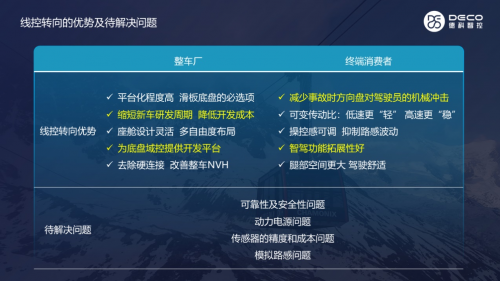

图1 线控转向的优势及待解决问题

“高阶智能驾驶发展方向是明确的,L3+级别自动驾驶将逐步落地。”德科智控创始人王豪博士表示,“自动驾驶分为感知层、决策层和执行层。执行层也就是大家熟知的线控底盘。决策层和执行层存在双向互动,也让执行层的开发难度急剧上升。”

线控转向系统是在EPS 的基础上,进一步打破方向盘和转向机构之间的硬闭环;既可依赖驾驶员操作方向盘的输入信号,也可脱离方向盘,根据域控制器下达的转向指令独立转向。

光大证券在《2022汽车线控底盘行业深度报告》中指出:“具备良好 R-EPS 技术并具有较强软件开发能力的公司,将在后续线控转向系统放量的进程中获得较大话语权。”

国内领先智能驾驶一级供应商德科智控提出了本土化的线控转向解决方案:

图2 德科智控SBW系统设计特征

线控转向的研发难点主要在于软件系统的调教、机械解耦后电气件的冗余备份、成本控制以及功能安全要求。

(1)转向路感模块(SFA)采用12槽8极控制器解耦控制,电源信号、MCU、“4+2”TAS、驱动桥均为双冗余备份。SAS选用支持PWM/SENT输出的方向盘角度传感器芯片,双路输出;MCU接收到PWM/SENT后进行计算,相互校验,保证方向盘角度信号的可靠性。TOS工作原理相同,但输出变化方向相反

(2)执行端皮带式转向执行器(RSA)最大推力可达16KN,采用六相电机双冗余控制。六相绕组形成ABC、XYZ两套三相绕组,可同时或独立工作;故障时切除故障系统(三相)保留50%功率,切至“跛行模式”。故障检测及处理时间小于100ms,软件安全性监控满足FIT值小于10的等级要求

德科智控是国内首批研发EPS的团队,拥有21年汽车转向开发经验,掌握转向系统控制器、电机、传感器和减速机构的全产业链正向开发能力。融合车规级产品化能力,目前EPS产品已交付市场180万+台,SBW已在特定场景下的无人驾驶车辆实现量产。

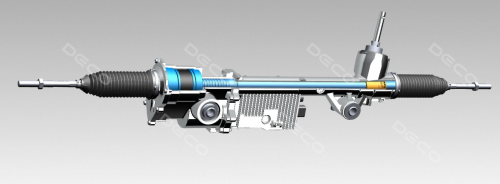

图3 滚珠丝杠在R-EPS中的切剖图

德科智控也是中国唯一一家量产齿条式电动助力转向器(R-EPS)的本土自有品牌。其中R-EPS的核心元件滚珠丝杠均为自研自制,其电控系统更可兼容高级别的智能驾驶要求。

滚珠丝杠通过丝杠和螺母之间的滚珠进行传动工作,将回转运动转化为直线运动,传动效率高达85%~98%。由于工艺加工精度要求高、工序复杂,本土玩家大多只能选择外采。德科智控坚持全栈自研,将转向系统核心技术的自主权牢牢握在手中。

“中汽学会提出的转向系统规划路径,时间跨度从 2022 到2028年。这个时间看似很长,实则很短。线控产品从概念、研发迭代到量产,整个周期需要和时间赛跑。”王豪博士在采访中坦言。

但制约SBW无法大批量应用的主要原因除了技术积累之外,还有居高不下的成本。

为确保单点失效后仍具备转向助力,线控转向系统采用核心电气件和软件算法冗余备份;为满足L3+人机共驾阶段的路感模拟,需同时配备成本四位数、用于反馈路面信息的手感模拟器,让原本亲民身价的EPS“摇身一变”,成为线控转向系统。

虽然搭载线控转向的量产车型中,前有吃螃蟹的英菲尼迪Q50,后有刚上市的丰田BZ4X,但由于EPS系统即可满足L2+智驾功能,所以线控转向系统目前仍处于大规模前装量产的前夜。

手握“六便士”,才能更好地追求“白月光”

相较于“短期内无利可图”的L4级高阶自动驾驶,资本和产业链也纷纷调整投资逻辑,热钱流向了“更容易量产”的L2+智能驾驶赛道。

图4 智能驾驶等级分类

“具备全系列 EPS 相关产品技术研发与量产能力的公司,可针对机械解耦具备更丰富的安全冗余解决方案,具备更强线控转向研发与产品竞争力。”光大证券在报告中指出。

目前,德科智控已形成基于行业趋势的两种业务模式:

(1)面向乘用车和商用车的L2+智能转向产品

图5 德科智控智能转向产品型谱

德科智控拥有13年车规级EPS总成生产和销售经验,转向产品已覆盖0.6T-18T的乘用车、商用车、特种车全系列车型。

智能转向产品均可实现随速转向、主动回正、电子锁止、动/静态扰动补偿、脱手检测、车道偏离预警等诸多基础功能,同时可拓展车道保持(LKA)、交通拥堵辅助(TJA)、自主泊车(APA)等多种ADAS功能。

(2)面向L4级高阶自动驾驶的线控转向产品

图6 德科智控线控转向产品型谱

德科智控重点布局Robotaxi、无人卡车、无人货运等智慧运力场景,Robobus和无人配送等低速场景, 和港口、矿山、机场及园区等封闭场景,线控转向产品均已规模配套或在研。

“德科智控为多家头部造车新势力,提供了无人驾驶DEMO车辆的转向系统。”德科智控副总经理郑星美在接受36氪采访时表示,“2013年至今,研发和改装过的无人驾驶车辆项目达到600余项。”

目前,德科智控与国内头部新能源主机厂联合开发的线控转向产品,仍处于技术验证阶段。预计2023年可以上车测试,并在2024年大规模投产。

落地与法规的进退两难

线控转向要迅速识别和响应驾驶员的转向意图,解决复杂未知路面下转向角度的实时性、精确性。这背后涉及路感模拟控制、电机动态解耦控制、失效安全控制、齿条力估算、转向稳定性控制等诸多前沿转向控制算法。

“软件最大的问题是天生就有bug,没有bug 的软件不存在。”上汽集团总工程师祖似杰曾感慨道,“软件的生命周期比硬件更长,硬件设计完成就基本定型,软件则需要不断OTA升级。”

对于线控转向这种“硬”科技,软件OTA的升级离不开真实、复杂的应用场景下大量的数据支撑。相较于机械和电气件的一目了然,大量上车的软件“看不见、摸不着”,也带来了事故后责任归属问题。不上路,技术壁垒难以突破,量产之日遥遥无期;上路,涉及人身安全的风险,显然又是多方无法承受之重。

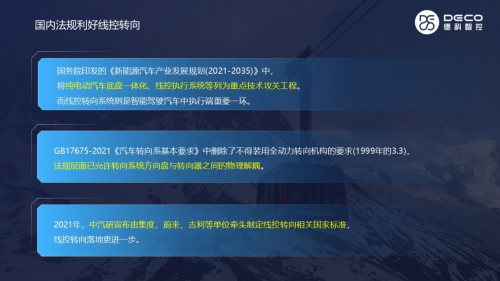

图7 国内法规利好线控转向

国内外政策法规的制定普遍落后于智能驾驶技术的进展。譬如特斯拉“潮州刹车门”,因线控制动失灵致人身亡案件已半月有余,责任归属还尚未定论。智能驾驶的发展道路必将面临来自技术能力、成本、社会和消费者认知等诸多方面的考验,这亟待整个体系去推动和建立相关的法律规范。

未来市场格局如何演绎?

智能驾驶领域是技术和产业的竞争,也是制度、政策及标准的竞争。国内线控市场仍处于萌芽期,以德科智控为代表的头部玩家已具备线控转向的量产能力,步入量产阶段只待“一声令下”。

理想丰满的前提是活下去。先手握“六便士”直面市场的残酷,再追求理想的“白月光”,也是一种生存逻辑。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。