作为自动驾驶领域的独角兽企业,地平线(Horizon Robotics)近日向港交所递交招股书,这家公司再度成为人们的焦点。

地平线希望筹集5亿美金,高盛、摩根士丹利、中信建投(601066)为其联席保荐人。地平线此次募资,主要用于ADAS和AD解决方案及技术研发、合营企业、营销及运营等需求。

作为一家乘用车高级辅助驾驶(ADAS)和高阶自动驾驶(AD)解决方案供应商,已大规模量产软硬结合解决方案。上市前最后一轮融资中,地平线的投后估值已高达87.10亿美元,约合超600亿元人民币。

据地平线公开披露的数据显示,到2024年年4月,地平线交付的处理硬件已达到500万套。公司的收入也由2021年的4.67亿元上涨至2023年的15.52亿元,三年间增长了2.32倍。

但实际上,数字背后却还有一些并不被外界熟知的信息。在招股书上一片光明的未来背后,地平线的业务上却颇有隐忧。

首先,不同于外界对地平线“汽车自动驾驶芯片知名企业”的认知,其业务量主要靠针对扫地机器人领域的旭日系列芯片。

2017年,地平线发布了中国首款边缘AI芯片旭日1。2019年,基于台积电28nm工艺制程的旭日2诞生,截至目前,地平线边缘AI芯片的出货量已经超过百万级,而这次地平线旭日3瞄准的是千万级的出货量。

而据公开和数据,旭日系列芯片出货量达到400万片以上——这意味着当前销量贡献中,80%来自扫地机器人业务。

实际上2015年,余凯就从百度离职成立了地平线,而直到2020年,地平线的车载芯片征程2实现才量产首发;2021年4月,地平线实现理想汽车理想ONE搭载征程3的Horizon Mono的量产首发。在此前,其收入来源也主要是扫地机器人业务。

其次,地平线对于大客户的依赖度过高,剔除巨额关联交易之后,地平线的业务营收不进反退。

当前,地平线最大的客户来自与大众汽车的合资公司酷睿程北京科技有限公司(以下简称“酷睿程”)。

招股书显示,2021—2022年,理想汽车为地平线第一大客户;2023年,酷睿程跃升为公司第一大客户,理想汽车退居第二。

酷睿程成立于2023年11月,是地平线与大众汽车集团旗下软件公司CARIAD组建的合资公司,大众汽车集团和地平线分别持有酷睿程60%及40%的股权。其中,地平线完成了13.51亿元的实缴投资。酷睿程主要从事研发、制造自动驾驶应用软件及自动驾驶系统,在短期内将主要服务于大众汽车集团,其产品将应用于在中国市场上销售的大众汽车车型。

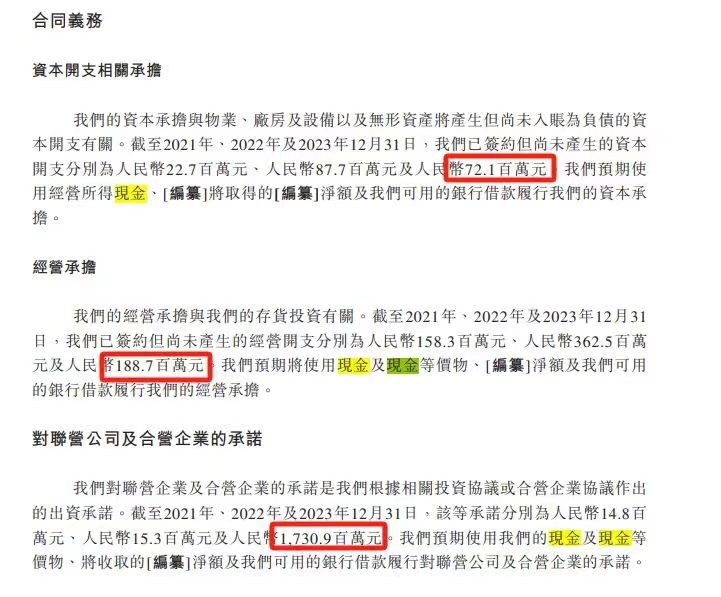

虽然成立不到半年,仍处于起步初期的酷睿程未有收入,但在2023年,酷睿程就给地平线带来了6.3亿元的收入——这意味着,成立1个月,酷睿程就为地平线贡献了当年总收入的40.4%,这一关联交易给地平线带来了巨大的收益。但与此同时,地平线也要承诺对联营企业再投17亿元。

2021—2023年,公司产品解决方案收入分别为2.08亿元、3.19亿元和5.06亿元,占总营收的比例分别为44.6%、35.3%及32.7%;授权及服务收入分别为2.02亿元、4.82亿元和9.64亿元,占总营收的比例分别为43.3%、53.2%和62.1%。

如果剔除与酷睿程的合作收入,地平线2023年的收入总额未能达到2022年的水平。

图片来源:招股书

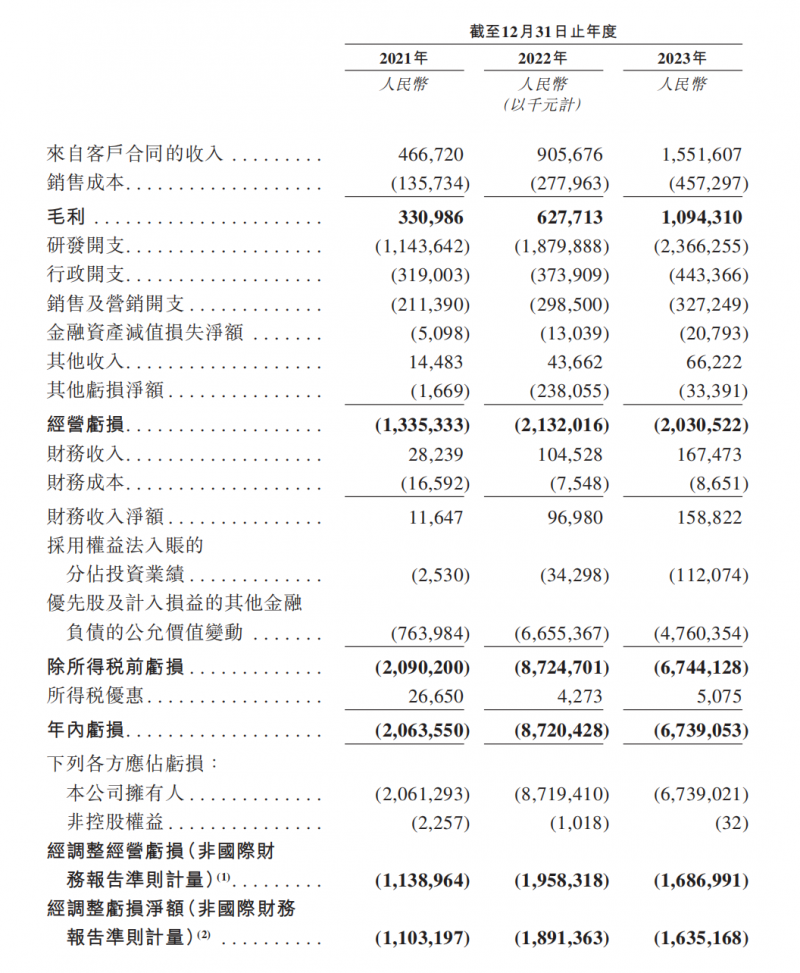

此外,汽车业务未有较大突破之外,地平线较大的净亏损让它加紧了上市的“征程”。

据招股书,2021—2023年,地平线的净亏损分别为20.64亿元、87.2亿元、67.39亿元;经调整净亏损为11.03亿元、18.91亿元、16.35亿元。以此计算,地平线近三年亏损净额达175.23亿元、经调整亏损净额达46.29亿元。

截至2023年,公司的资产负债率已经高达254.52%,流动负债高达402.52亿元,而流动资产总值仅为135.38亿元。

对于一家创业独角兽而言,投后估值已高达87.10亿美元的地平线,已经很难在一级市场找到投资人,上市,成为了它必须奔赴的征程。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。